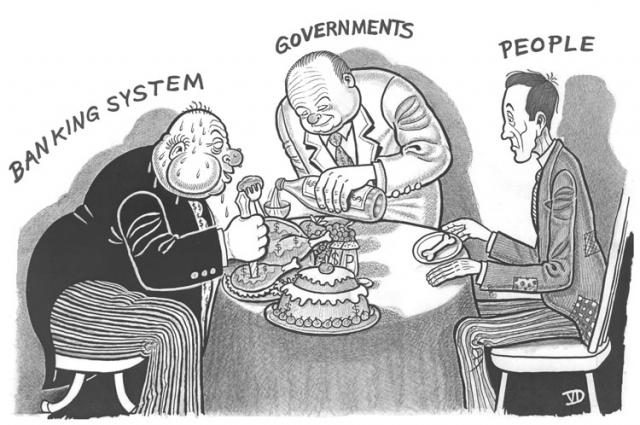

À partir de 2007, les gouvernements et les banques centrales des pays occidentaux les plus industrialisés plongés dans la plus grande crise économique depuis les années 1930 ont donné la priorité absolue au sauvetage des banques privées et au système financier qui les entoure (sociétés d’assurances, fonds de placement, fonds de pensions privés…) |1|. Le sauvetage des banques est réalisé aux dépens de l’écrasante majorité de la population (les 99 %). Les pouvoirs publics ont tout fait pour maintenir les principaux privilèges des banques privées et pour laisser intact leur pouvoir. Le coût du sauvetage est énorme : explosion de la dette publique, perte de recettes fiscales, forte restriction des prêts aux ménages et aux PME, poursuite des activités spéculatives et aventureuses qui, dans certains cas, ont nécessité de nouveaux sauvetages coûteux.

Les prêts massifs des banques centrales aux banques privées

Depuis l’éclatement de la crise bancaire en 2007, les grandes banques centrales des pays les plus industrialisés (BCE, Banque d’Angleterre, Fed aux États-Unis, Banque nationale de Suisse, Banque du Japon) prêtent massivement aux banques à des taux d’intérêt très bas afin d’éviter des faillites. Sans cette ligne de crédit illimitée, une grande partie des banques serait en cessation de paiement car les sources habituelles de financement se sont taries, les prêts interbancaires ont fondu (car les banques se méfient les unes des autres), les ventes d’obligations bancaires sont très faibles, et les prêts au jour le jour assurés par les money market funds sont aléatoires (voir encadré). Le cumul des prêts des banques centrales aux banques privées depuis 2007 dépasse de loin la somme de 20 000 milliards de dollars. Comme cette manne de crédits est prêtée à un taux d’intérêt très bas, cela permet aux grandes banques qui en bénéficient d’économiser des sommes considérables en termes de remboursement des intérêts.

| Qu’est-ce que les Money Market Funds ? Les Money Market Funds (MMF) sont des sociétés financières des États-Unis et d’Europe, très peu ou pas du tout contrôlées ni réglementées car elles n’ont pas de licence bancaire. Ils font partie du shadow banking, la banque de l’ombre. En théorie, les MMF mènent une politique prudente mais la réalité est bien différente. L’administration Obama envisage de les réglementer car, en cas de faillite d’un MMF, le risque de devoir utiliser des deniers publics pour les sauver est très élevé. Les MMF suscitent beaucoup d’inquiétude vu les fonds considérables qu’ils gèrent et la chute depuis 2008 de leur marge de profit. En 2012, les MMF états-uniens maniaient 2 700 milliards de dollars de fonds, contre 3 800 milliards en 2008. En tant que fonds d’investissement, les MMF collectent les capitaux des investisseurs (banques, fonds de pension…).

Cette épargne est ensuite prêtée à très court terme, souvent au jour le jour, à des banques, des entreprises et des États. Dans les années 2000, le financement par les MMF est devenu une composante importante du financement à court terme des banques.

Parmi les principaux fonds, on trouve Prime Money Market Fund, créé par la principale banque des États-Unis JP Morgan, qui gérait, en 2012, 115 milliards de dollars. La même année, Wells Fargo, la 4e banque aux États-Unis, gérait un MMF de 24 milliards de dollars. Goldman Sachs, la 5e banque, contrôlait un MMF de 25 milliards de dollars. Sur le marché des MMF en euros, on trouve de nouveau des sociétés états-uniennes : JP Morgan (avec 18 milliards d’euros), Black Rock (11,5 milliards), Goldman Sachs (10 milliards) et des européennes avec principalement BNP Paribas (7,4 milliards) et Deutsche Bank (11,3 milliards) toujours pour l’année 2012.

Certains MMF opèrent également avec des livres sterling. Bien que Michel Barnier, commissaire européen en charge des marchés financiers, ait annoncé vouloir réglementer le secteur, jusqu’à aujourd’hui rien n’a été mis en place. Encore des déclarations d’intention qui ne sont pas suivies d’effet |2|. L’agence de notation Moody’s a calculé que pendant la période 2007-2009, 62 MMF ont dû être sauvés de la faillite par les banques ou les fonds de pensions qui les avaient créés. Il s’agit de 36 MMF opérant aux États-Unis et 26 en Europe, pour un coût total de 12,1 milliards de dollars. Entre 1980 et 2007, 146 MMF ont été sauvés par leurs sponsors. En 2010-2011, toujours selon Moody’s, 20 MMF ont été renfloués |3|. Cela montre à quel point ils peuvent mettre en danger la stabilité du système financier privé. |

En dehors de ces financements directs, les banques centrales utilisent d’autres moyens pour venir en aide aux banques privées.

Ainsi, la Fed achète massivement aux banques des États-Unis des produits structurés hypothécaires (Mortgage Backed Securities). Entre 2008 et début 2014, elle en a acheté pour un peu plus de 1 500 milliards de dollars |4|. En 2012-2013, elle a acheté chaque mois aux banques et aux agences immobilières |5| qui garantissent les crédits hypothécaires pour 40 milliards de dollars de ces produits largement toxiques, afin de les soulager de ce fardeau. Fin 2013, elle a commencé à réduire ces achats qui s’élevaient en mars 2014 à 35 milliards de dollars par mois. En octobre 2014, la Fed détiendra 1 700 milliards $ de MBS soit environ 21 % du volume total de ces produits toxiques |6| . C’est énorme.

La BCE n’achète pas de produits structurés mais elle accepte que les banques les déposent comme collatéraux, autrement dit comme garantie, des prêts qu’elle leur octroie. Pendant la période 2010-2013, la quantité de produits structurés (ABS) déposés par les banques auprès de la BCE a oscillé entre 325 et 490 milliards d’euros.

La BCE achète également des obligations (covered bonds) émises par les banques privées pour se financer |7|. Il s’agit d’une aide fort importante de la BCE aux banques qui rencontrent de graves problèmes pour se financer sur les marchés. Cette aide est carrément passée sous silence dans les médias.

Depuis l’éclatement de la crise, la BCE a acheté pour 76 milliards d’euros de covered bonds, 22 milliards sur le marché primaire et 54 milliards sur le marché secondaire.

Il faut souligner que la BCE a acheté notamment des covered bonds qui ont une mauvaise notation (BBB-), ce qui veut dire que les agences de notation n’avaient pas confiance dans la santé des banques qui les ont émis. À la date du 18 mars 2014, la BCE détenait pour 52 milliards d’euros de covered bonds des banques. C’est un montant très important si on le compare au volume des émissions de ces obligations par les banques. En 2013, il ne s’est élevé qu’à 166 milliards d’euros, en chute de 50 % par rapport à 2011 |8|.

![Géopolitique : Union transatlantique, la grande menace, par Alain De Benoist [tribune libre] Géopolitique : Union transatlantique, la grande menace, par Alain De Benoist [tribune libre]](http://www.breizh-info.com/wp-content/uploads/2014/06/tafta.jpg)